Imposer la dette climatique dans le débat public présente un intérêt pédagogique et, osons le mot, idéologique, dans un contexte où la lutte contre le réchauffement climatique doit véritablement devenir une priorité de l’action publique. L’évolution de nos objectifs suppose en parallèle une évolution des indicateurs de mesure de l’état de l’économie, car les chiffres occupent l’espace médiatique et ont une dimension profondément politique.

De ce point de vue, les précédentes notes de l’Institut ont mis en évidence l’intérêt majeur du concept de dette climatique : en mettant un prix sur le coût de notre inaction, il permet de contrebalancer la tendance naturelle du débat public à se focaliser excessivement sur des indicateurs financiers plus directement mesurables, tels que la dette et le déficit publics.

Reste à savoir si la dette climatique peut également jouer un rôle plus normatif et opérationnel pour orienter l’action publique au quotidien.

Le coût de notre inaction reste difficile à mesurer

Une première difficulté tient à la difficulté de mesurer le coût de notre inaction.

En la matière, nous avons vu qu’il existe deux principales approches. On peut essayer de donner une valeur économique aux coûts sociaux (ex : incendies, inondations, etc.) liés au non‑respect de nos engagements climatiques sur une période donnée (approche dommage) ou estimer les montants qu’il nous faudra investir pour atteindre nos objectifs climatiques (approche investissement).

Dans les deux cas, les hypothèses sont nombreuses et peuvent aboutir à des résultats très contrastés. Pour ne prendre qu’un exemple, l’estimation de la dette climatique réalisée par l’OFCE dans l’approche par les investissements varie entre 20 et 200 % du PIB, en fonction notamment des hypothèses concernant le taux d’actualisation et le coût de la technologie de dernier ressort permettant de retirer le CO2 en excès dans l’atmosphère après épuisement du budget carbone.

Si les travaux engagés sur la mesure de la dette climatique permettront sans doute de dégager des points d’accord sur une méthodologie et un jeu d’hypothèses plus restreint, il paraît difficile d’en faire un instrument de pilotage à court terme ou de lui donner une force normative, à l’image du rôle que peuvent jouer la dette et le déficit publics nominaux en matière de politique budgétaire.

Les échecs récents pour placer des concepts tout aussi difficiles à mesurer au cœur de notre gouvernance économique et budgétaire – pensons par exemple au déficit structurel, qui suppose une hypothèse sur l’écart entre l’activité économique observée et son niveau « potentiel » – invitent clairement à la prudence en la matière.

Le financement par endettement de l’action climatique peut créer un dilemme entre épuisement planétaire et budgétaire

Face à cette difficulté, une autre approche de la dette climatique a émergé.

Cette fois, il ne s’agit plus de mesurer le coût social de notre inaction mais de comptabiliser la part de l’endettement liée au financement effectif de dépenses vertes, afin de lui réserver un traitement comptable ou budgétaire plus favorable. Autrement dit, encourager l’émission d’une dette financière afin de réduire notre dette sociale envers la planète.

Plus concrète, cette approche peut facilement trouver des déclinaisons opérationnelles.

Sur un plan normatif, plusieurs propositions ont par exemple été formulées pour exempter en tout ou partie la « dette climatique » des règles budgétaires qui encadrent l’évolution des finances publiques à moyen terme. Récemment, Finance Watch a ainsi proposé d’exonérer les « dépenses d’avenir » des règles européennes encadrant les dépenses et le déficit publics, au premier rang desquelles figurent les dépenses en faveur du climat. Sur le plan financier, le Président de la République a même invité à différencier le « taux d’intérêt pour le vert » du « taux d’intérêt pour le brun » dans le cadre de la COP28.

Économiquement, ce type de proposition s’appuie généralement sur la distinction fondamentale entre la « bonne » et la « mauvaise » dette proposée par Mario Draghi dans un discours prononcé à Rimini en août 2020. Pour prendre un exemple concret, le ministre des comptes publics Thomas Cazenave déclarait récemment que « la dette portant sur la rénovation énergétique est une bonne dette » pour laquelle « ce n’est pas être mauvais gestionnaire que de s’endetter ».

Alors que le monde politique reste traumatisé par la crise des gilets jaunes, on comprend la tentation consistant à faire financer à crédit la totalité du coût de la transition climatique, en assimilant non seulement dans les discours mais aussi dans notre gouvernance budgétaire la dette climatique à une « bonne dette » qui ne poserait aucune difficulté.

En réalité, cette assimilation apparaît discutable. Dans la définition proposée par Mario Draghi, une dette est « bonne » si elle crée les conditions de son remboursement futur en finançant des dépenses productives qui généreront à terme des recettes. De telles dépenses existent bel et bien – par exemple dans le domaine éducatif, ainsi que l’ont montré Nathaniel Hendren and Ben Sprung-Keyser dans une méta-analyse publiée en 2020. S’endetter pour financer des dépenses qui « s’autofinancent » constitue indéniablement une opération positive tant sur le plan économique que social, qui justifie pleinement un « traitement de faveur ».

Qu’en est-il en matière climatique ? Au regard de cette grille d’analyse, il n’est pas certain que la dette climatique puisse être systématiquement qualifiée de « bonne » dette. En effet, une dépense en faveur du climat peut être socialement bénéfique sans être économiquement profitable.

À un niveau macroéconomique, les estimations suggèrent malheureusement qu’il ne s’agit pas d’investissements très rentables, ce qui a d’ailleurs conduit l’éditorialiste Jean-Marc Vittori à assimiler la transition écologique non pas à une révolution industrielle mais à une « guerre », qui impose d’investir « des sommes colossales dans des dépenses non productives ». Sans aller jusque-là, le rapport de J. Pisani-Ferry J. et S. Mahfouz (2022) conclut que la mise en œuvre des mesures de réduction des émissions permettant de respecter nos objectifs climatiques se traduirait par une perte de PIB de 1 point en 2040. À cet horizon, éviter la constitution d’une dette climatique serait donc bénéfique socialement mais coûteux économiquement. L’argument pour exonérer en totalité les dépenses climatiques des règles budgétaires perd alors de sa force, car il y a bel et bien un arbitrage entre bien-être social et soutenabilité économique. Autrement dit : si les dépenses climatiques sont de bonnes dépenses, la dette climatique n’est pas forcément une bonne dette !

Cette conclusion paradoxale permet de mieux comprendre l’accueil mitigé réservé aux propositions visant à réserver un traitement comptable favorable à la dette climatique dans le cadre de la réforme de la gouvernance budgétaire européenne. Si cet indicateur conserve tout son intérêt pour imposer le coût social de l’inaction dans le débat public, sa déclinaison opérationnelle dans notre gouvernance économique et budgétaire n’a rien d’évident. Dans un monde où nos créanciers anticipent désormais que les taux d’intérêt resteront durablement égaux ou supérieurs au taux de croissance, il est légitime de veiller à ce que l’accroissement des financements dédiés à la transition ne crée pas un dilemme entre épuisement planétaire et budgétaire.

En la matière, deux voies gagneraient sans doute à être explorées pour concilier ces objectifs.

Un éclairage microéconomique indispensable

Puisque le recours à l’endettement n’est pas toujours justifié pour financer l’action climatique, il nous paraît indispensable de renforcer l’analyse microéconomique des enjeux de la transition.

L’évaluation socio-économique des investissements constitue de ce point de vue le cadre de référence. Comme le rappelle Olivier Blanchard, la littérature économique recommande en la matière d’appliquer un « principe de séparation ».

Une première étape consiste à évaluer l’opportunité de l’investissement public au regard de son rendement social. Si le rendement social de l’investissement est supérieur à son coût de financement ajusté du risque, alors il est opportun pour la puissance publique de le financer.

Une deuxième étape consiste ensuite à déterminer son mode de financement. Si l’investissement est financière rentable, il s’autofinancera à terme et le recours à l’endettement ne pose donc a priori pas de difficulté. S’il n’est pas rentable, un arbitrage doit en revanche être effectué entre le recours à l’endettement et la mobilisation d’autres leviers de financement – par exemple les prélèvements obligatoires –, qui dépend notamment de la situation budgétaire du porteur de projet.

Pour prendre un exemple concret, on sait que le surcoût à l’achat d’un véhicule électrique est en partie compensé par des économies à l’usage. Mais dans quelle proportion ? En pratique, une analyse très fine des arbitrages financiers auxquels sont confrontés les ménages sur ce marché est indispensable pour déterminer les formes de soutien public nécessaires pour assurer la transition, qui peuvent aller d’une aide directe à un simple mécanisme de garantie de prêts privés si la rentabilité de l’investissement est assurée à long terme.

Aujourd’hui, force est de constater qu’on trouve encore trop peu de travaux susceptibles d’éclairer ces arbitrages de manière suffisamment fine. Citons par exemple les travaux de France Stratégie, qui ont essayé d’apprécier la rentabilité du choix d’un véhicule électrique et d’estimer le nombre de rénovations de logements du parc résidentiel privé pouvant être rentabilisées selon un mécanisme de tiers payant. Récemment, I4CE a également montré que les économies d’énergies permises par la rénovation des bâtiments publics seront malheureusement très faibles au regard des montants à investir.

Ce type d’étude gagnerait à se développer pour servir de point d’appui à un débat indispensable sur les modalités du soutien public, le niveau de subventionnement nécessaire et la capacité des agents privés à prendre en charge la transition, au sein duquel le recours à l’endettement public ne constitue qu’une voie possible parmi une palette d’outils beaucoup plus large.

Un pilotage macroéconomique par les investissements

S’il apparaît indispensable de déplacer l’analyse sur le terrain microéconomique, la question du pilotage macroéconomique demeure.

Là encore, revenir au « principe de séparation » paraît utile : dès lors que les dépenses en faveur du climat sont socialement rentables, elles doivent être financées, sans préjuger de la manière dont elles le seront.

Au niveau macroéconomique, la piste d’un « compteur d’investissement » pourrait donc être explorée, accompagnée d’une gouvernance de nature à garantir qu’une pression politique et médiatique s’exerce en cas de renoncement. Concrètement, il s’agirait pour le Gouvernement de s’engager dans un véhicule législatif sur une chronique d’investissements en faveur du climat, qui ferait l’objet d’un suivi comptable régulier sous le regard d’un tiers de confiance indépendant habilité à émettre des alertes en cas d’écart à la trajectoire, à la manière du rôle joué par le Haut Conseil des finances publiques ou le comité d’alerte de l’Ondam pour les indicateurs budgétaires.

Sur un plan opérationnel, fixer des objectifs d’investissement – et comptabiliser les écarts – présenterait l’avantage de pouvoir s’appuyer sur de nombreux travaux existants et de susciter moins de débats méthodologiques que la mesure du coût de notre inaction à très long terme. Sur le plan médiatique, il serait en outre assez facile d’en faire la pédagogie.

Naturellement, ce « compteur d’investissement » aurait vocation à être décliné entre les différents secteurs et agents économiques (administrations publiques, ménages, entreprises). Une fois écartée la facilité consistant à faire financer à crédit par la puissance publique la totalité du coût de la transition climatique, des discussions difficiles s’imposeront alors sur la juste répartition des efforts entre agents et la recherche de nouvelles modalités d’intervention pour l’État, en tenant compte des spécificités de chaque pays.

C’est tout l’intérêt de « l’approche systémique » dont se réclame l’Institut Avant-Garde que de mettre ces sujets au centre de l’analyse économique.

Fipaddict

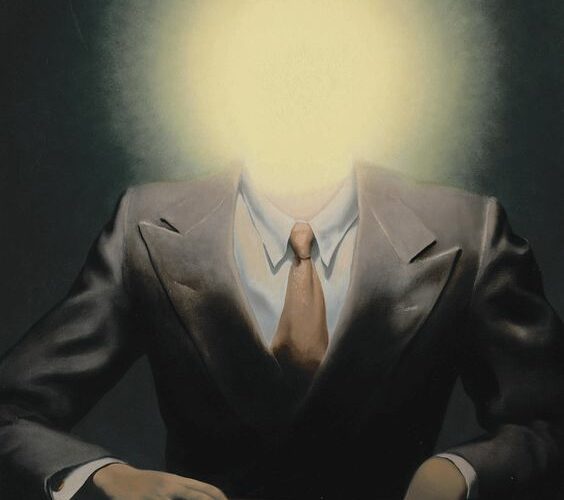

Image : Le Principe du plaisir, René Magritte, 1937, 73×54.5 cm.