Avec l’accroissement des besoins de financement liés à la transition écologique, les propositions de nouveaux outils de financement se sont multipliées.

Une partie importante de ces propositions se concentre sur le rôle de la banque centrale et défend notamment la création d’une monnaie dédiée spécifiquement au financement de la transition. Les tenants de cette position jugent que la doctrine « néolibérale » en vigueur depuis plusieurs décennies s’inquiéterait avant tout chose de la « dominance budgétaire »[1], de l’inflation et des risques de la « répression financière »[2], au détriment d’objectifs contemporains primordiaux comme le financement de la transition. Certains s’opposent à l’idée même de financement par la dette, qu’ils jugent inadaptée aux investissements de transition. En effet, selon eux, lorsque la monnaie est rattachée à un crédit, elle est associée à des objectifs de rentabilité et devient une émanation du marché. Il faudrait donc se défaire de la dette, et financer la transition grâce à de la monnaie créée sans contrepartie.

Cependant, ces mesures ne font pas l’unanimité. Les critiques récurrentes sont que la « monnaie magique » n’existerait pas, qu’elle finirait toujours par être inflationniste et par faire peser le coût de la transition sur certains acteurs. Or, ce coût serait partagé de manière moins transparente que les outils de financement classiques. De surcroît, ces propositions qui reposent sur la création monétaire ne se préoccuperaient pas assez de la manière dont ces fonds finiraient par être alloués. Ainsi, rien n’empêcherait que cette monnaie serve finalement à financer des activités polluantes ou spéculatives.

Dans cette note, nous définissons la position de l’Institut sur les typologies d’outils de financement de la transition. Une question nous guide : comment faire en sorte de tenir ensemble deux objectifs, la nécessité de financer des besoins conséquents et la lutte contre une hausse des prix qui pourrait finir par devenir incontrôlable ?

Si nous montrons qu’il existe des risques liés à ces outils de création monétaire, nous considérons qu’il est pertinent de considérer la mise en place de nouveaux outils pour financer la transition écologique. D’autres mesures possibles existent que nous évoquons dans la dernière partie de la note ; ces mesures nous semblent à la fois plus adaptées au contexte institutionnel actuel et à la hausse de la volatilité des prix : une clarification des règles des politiques non conventionnelles de la BCE, des outils de régulation et d’orientation du crédit, de l’épargne, la différentiation entre des taux « verts » et « bruns » ou encore une amélioration de la coordination monétaire et budgétaire. Par ailleurs, et ce sera l’objet de futures notes de l’Institut, nous considérons que l’État peut jouer de nombreux rôles pour permettre le financement direct qui n’impliquent pas simplement de l’endettement : un rôle assurantiel, de régulation, de planification et de coordination de l’architecture institutionnelle.

1. Création monétaire de la banque centrale : quels principes autour de ces propositions ?

1.1. La création d’un passif sans contrepartie au bilan de la Banque

Dans cette partie, nous défendons l’idée qu’une série de propositions de financement de la transition peuvent être regroupées dans une même catégorie, car, comptablement, elles aboutissent toutes à la création d’un passif sans contrepartie[3] à l’actif dans le bilan de la banque centrale. Elles peuvent par exemple prendre les formes suivantes :

- Monnaie hélicoptère directe : la banque centrale crédite le compte des ménages ou des entreprises en créant de la monnaie ;

- Monnaie hélicoptère indirecte : la banque centrale crédite le compte du Trésor ;

- Annulation de dette: cette annulation se ferait nécessairement sur les dettes détenues par la banque centrale et non pas par les acteurs privés ;

- Émission d’obligations perpétuelles : la banque centrale recevrait par exemple une obligation du Trésor à taux zéro et à maturité infinie.

Étude de cas – Le Pouvoir de la monnaie, de Jézabel Couppey-Soubeyran, Pierre Delandre et Augustin Sersiron (2024)

Nous illustrons l’impact bilanciel de ce type d’outils de financement en analysant l’effet d’une proposition récente, décrite dans Le Pouvoir de la monnaie (2024). Dans cet essai, les auteurs développent une analyse historique des formes monétaires et insistent sur les limites de la monnaie actuelle qui serait « encastré dans la dette, endogène, temporaire et payant » (p.197) et constituerait un frein pour le financement de la transition. Après avoir analysé les monnaies « d’hier » et « d’aujourd’hui », ils proposent donc une monnaie « de demain », censée garantir le financement de la transition en permettant le financement des investissements non rentables.

Leur proposition est proche de celles évoquées ci-dessus : elle repose sur l’émission d’une monnaie sans contrepartie par la Banque Centrale Européenne (BCE), sous avis d’un Institut d’émission, un nouvel organe décisionnel qui déciderait des quantités de monnaie créée. La monnaie serait créditée sur le compte d’une Caisse Européenne de développement durable (CEDD), qui serait chargée de subventionner des projets en lien avec la transition écologique et sociale grâce à un réseau de caisses régionales.

À la différence de nombreuses propositions similaires, ils reconnaissent que cette monnaie, puisqu’elle ne serait pas associée à une dette, n’aurait pas de destruction programmée. Ils définissent donc également des mécanismes de stérilisation monétaire, pour opérer par la suite la destruction de cette monnaie.

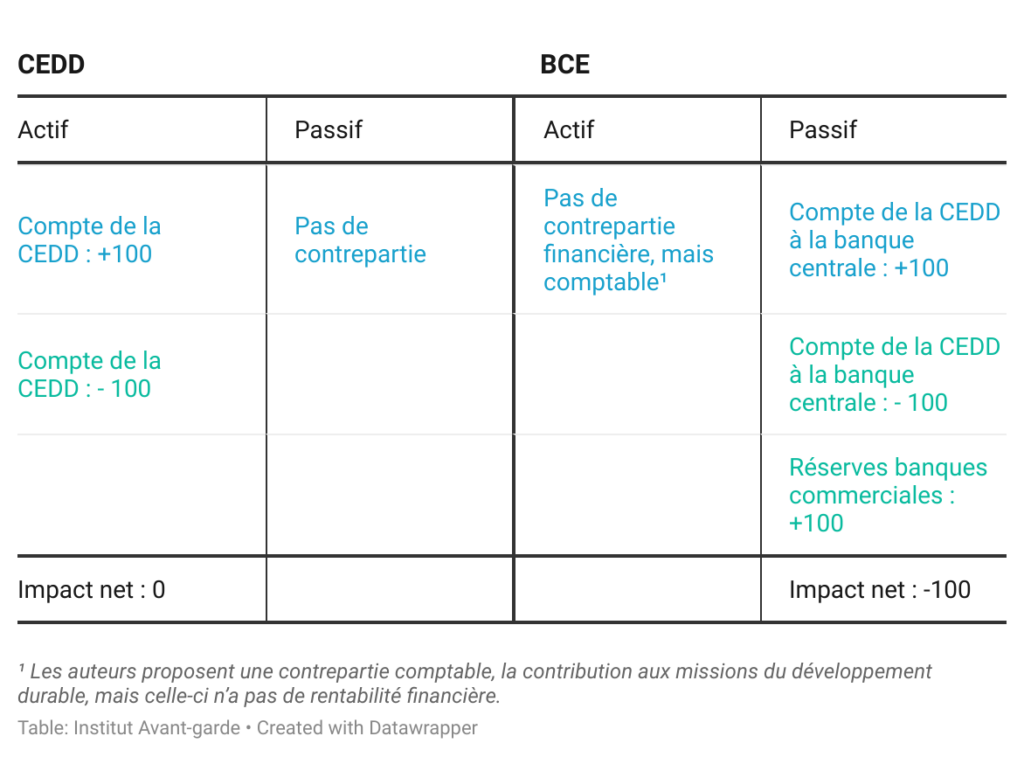

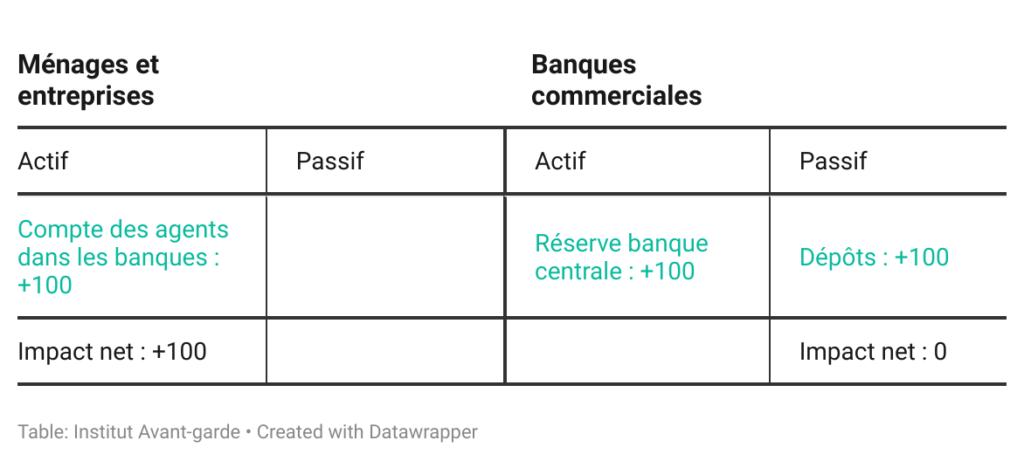

La création de monnaie sans contrepartie se matérialiserait comme suit (voir Tableau 1) :

- Phase 1: la BCE émet de la monnaie (représentée ici par : +100) sur le compte de la CEDD

- Phase 2 : la CEDD dépense 100 en subventionnant des ménages, entreprises ou institutions publiques qui portent des projets de transition[4].

Tableau 1 – Impact sur les bilans d’une proposition de création monétaire pour financer la transition (en flux)

Le Tableau 1 montre qu’une création monétaire sans contrepartie de dette entraînerait donc une baisse immédiate et automatique du capital de la banque centrale (-100) : le passif sans contrepartie à l’actif créerait un « trou » dans le bilan de la banque centrale. Ensuite, si l’inflation et les taux d’intérêt de la banque centrale augmentaient, elle pourrait, en plus, accumuler des pertes potentielles sans limite (voir partie suivante), ce qui l’empêcherait de reconstituer son capital. Cette conclusion est valable pour l’ensemble des propositions évoquées ci-dessus

1.2 Quelles sont les conséquences économiques des pertes des banques centrales ?

Quelles sont les conséquences intertemporelles de l’utilisation de ces outils de financement monétaires ? Tant que la banque centrale peut rémunérer son passif, elle se trouve dans une situation où elle peut opérer normalement. Cependant, en cas de hausse de l’inflation, les effets bilanciels de ces outils peuvent impacter sa capacité à mener sa politique. La banque centrale se mettrait à davantage rémunérer les réserves bancaires en raison de la hausse du taux de la facilité de dépôt ; or, elle ne pourrait pas financer la rémunération de son passif grâce à des intérêts qu’elle toucherait sur un actif. En effet, il n’y aurait pas de contrepartie à son actif qui serait, elle aussi, mieux rémunérée en raison de la remontée des taux. La création monétaire sans contrepartie représenterait donc un gain unique (le montant de la monnaie émise), mais pourrait donner lieu à des pertes infinies. Des pertes qui augmenteraient à mesure que l’inflation augmente.

Certains défenseurs de ces propositions soutiennent que ces pertes ne sont pas problématiques, du fait du statut particulier de la banque centrale comme émetteur de monnaie. Jézabel et al. (2024), par exemple, les présentent comme un « très relatif problème d’enregistrement comptable » (p. 290). Ce problème est-il réellement « relatif » ou les pertes des banques centrales peuvent-elles engendrer de réelles difficultés économiques ?

Tout d’abord, il faut considérer l’impact de ces pertes pour les Trésors nationaux. Les autorités budgétaires pourraient en effet être appelées pour renflouer la banque centrale. Quel serait l’impact budgétaire de ces pertes monétaires ? La réponse n’est pas la même pour la BCE et pour les banques centrales nationales (BCN), qui obéissent chacune à des règles de recapitalisation différentes. Concernant la BCE, les pertes sont amorties par un fonds de réserve général, et si nécessaire par les revenus des BCN[6]. Concernant les BCN, les règles sont à la fois diverses et complexes (Bunea et al. 2016). Si les modèles de recapitalisation en cas de pertes ne suivent pas tous le modèle de la Banque d’Angleterre, qui transfère l’ensemble de ses pertes au Trésor et bénéficie d’une recapitalisation automatique, une partie pourrait être néanmoins finir par être prise en charge et peser sur les trésors nationaux.

Cependant, on pourrait décider d’empêcher l’enclenchement d’une boucle « monétaire / budgétaire » en évitant de faire peser la recapitalisation sur les États membres[7]. La banque centrale pourrait alors faire usage de son pouvoir de création monétaire pour combler les pertes à son capital. Mais une banque centrale peut-elle fonctionner durablement de cette manière ? À quel moment peut-on juger qu’elle « fait faillite » ? La banque centrale est certes toujours en mesure de créer de la monnaie pour combler ses pertes, comme l’a d’ailleurs souligné Christine Lagarde (voir aussi Buiter, 2008). Cependant, une création monétaire pour financer des pertes causées par une hausse de l’inflation ne risquerait-elle pas d’enclencher des boucles de rétroaction : hausse de l’inflation – hausse des pertes – création monétaire qui détériore encore davantage les anticipations – hausse de l’inflation, etc. ?

Finalement, on ne considère pas que la « faillite » d’une banque centrale intervient lorsqu’elle n’est plus en mesure de combler ses pertes, mais plutôt quand elle ne peut plus assurer son mandat de stabilisation des prix (Reis, 2015). Par exemple, Maxwell Fry explique qu’une banque centrale doit être considérée insolvable quand elle ne peut rémunérer son passif qu’en accélérant l’inflation (Fry, 1992).

Il existe certes des exemples de banques qui fonctionnent avec un capital négatif, tout en poursuivant leur objectif de stabilité des prix. Par exemple, les banques centrales en Tchéquie, au Chili ou en Israël opèrent depuis plusieurs années en situation de capital négatif (voir Cincibuch, Holub, Hurník 2009). Cela est permis par des mandats clairs et une grande transparence comptable, mais dans un contexte d’inflation structurellement faible (Archer et Moser-Boehm 2013 ; Stella 2005). Cependant, des études théoriques et empiriques montrent que les banques centrales ont besoin de maintenir un certain équilibre financier pour assurer leur mandat de maintien de la stabilité des prix (Perera, Ralston, Wickramanayake 2013). Il existe par ailleurs des exemples historiques de banques centrales ayant connu des situations de grande difficulté liées à des déséquilibres bilanciels[8].

Si, d’un point de vue théorique, les banques centrales peuvent fonctionner à perte, car elles ont un pouvoir de création monétaire, leur limite est l’impact sur leur crédibilité. Les analyses qui minimisent l’impact des pertes ne tiennent pas compte du comportement des marchés ; les investisseurs peuvent modifier leurs anticipations lorsqu’ils se mettent à considérer que les pertes de la banque centrale pourraient affecter la transmission de la politique monétaire (cf. partie 2.1). Elles ne tiennent pas non plus compte de l’attitude des responsables politiques, qui peuvent craindre une charge budgétaire supplémentaire à cause de besoins éventuels de recapitalisation. Il devient alors plus probable qu’ils tentent d’influencer les politiques monétaires et de porter atteinte à leur indépendance (cf. partie 3, voir aussi Archer et Moser-Boehm 2013). Elle ne tient enfin pas compte des conflits qui peuvent advenir entres les banques centrales en Europe. Par exemple, en 2010, des tensions avaient émergé entre la BCE et la Banque Nationale tchèque autour de ses pertes structurelles. La BCE avait dicté à la Banque Nationale tchèque la nécessité de réduire ses pertes ; la Banque, elle, défendant sa capacité à fonctionner malgré les « trous » dans son bilan[9].

Une fois les tensions institutionnelles advenues et la confiance érodée, la banque pourrait ne plus être en mesure de piloter la politique monétaire et garantir la stabilité des prix. C’est donc cette perte de crédibilité de la banque centrale, difficile à prévoir et à saisir, qui constitue une limite effective à l’exercice de son mandat. Le problème est qu’il est impossible de déterminer précisément le seuil à partir duquel des pertes et un « trou » dans le bilan d’une banque centrale entraînent la défiance des marchés ou des autorités politiques. Par ailleurs, la défiance des autres acteurs économiques risque d’être d’autant plus forte si ceux-ci considèrent que ces « trous » de bilans sont volontaires et liés à une politique de financement par création monétaire par la banque centrale. Des pertes de changes, ou liées à l’exercice de l’assouplissement quantitatif sont plus facilement justifiables par la banque centrale, car elle peut expliquer qu’elles surviennent dans l’exercice de son mandat, et en raison de facteurs conjoncturels.

Les mécanismes de création monétaire peuvent fonctionner tant qu’ils restent limités et qu’ils ne mènent pas la banque centrale dans des zones qui pourraient peser sur sa crédibilité. Nous pourrions donc nous interroger sur la nécessité de mise en place d’une telle structure pour des montants limités, s’il s’agit d’un outil qui, dès qu’il devient trop utilisé, fait peser un risque sur les institutions.

1.3. La monnaie est-elle préférable à la dette ?

Au-delà de la question des pertes, une partie de ces propositions formule une critique de la dette même, dont il faudrait se « libérer ». Selon elles, il faudrait préférer la création monétaire à l’émission de monnaie par le crédit pour financer la transition. Trois limites principales de la dette sont généralement mises en avant :

- La monnaie par le crédit émane du marché et du capital privé et ne permettrait donc pas de financer efficacement la transition ;

- La dette publique induit des rapports de force avec la finance privée défavorables à l’État ;

- Et, chez ceux qui ont une approche chartaliste, c’est-à-dire qui considère que la banque centrale est une émanation du pouvoir Étatique, les mesures de détention de dette par la banque centrale qui permettent de s’affranchir de certaines contraintes liées à la dette, sont perçues comme un engagement de l’État sur lui-même et donc conceptuellement inappropriées.

En premier lieu, l’idée que la dette entrainerait une relation de dépendance de l’État à ses investisseurs a été développée dans tout un pan de la littérature qui défend l’idée que la finance privée pourrait détenir un « pouvoir structurel » sur l’État (voir Dafe et al. 2022 ; Przeworski, Wallerstein 1988). Cette littérature montre cependant que l’État exerce également un pouvoir sur la finance privée. Elle ne conclut donc pas à une dépendance stricte, mais une interdépendance entre État et finance (Culpepper 2015), l’état du rapport de force qui s’exerce dépendant du contexte politique et conjoncturel.

Ensuite, les auteurs de propositions de création monétaire pour financer la transition considèrent que la monnaie est un meilleur outil que la dette, car la dette, émanant du marché, favoriserait le crédit pour les investissements rentables. Elle évincerait ainsi les investissements non rentables, ou favoriserait les investissements dits « bruns ». Elle nourrirait également la spéculation et la création de bulles financières, qui détournent des capacités de financement vers des investissements très rentables, mais sans effet sur l’économie réelle et sur l’adaptation de nos modèles économiques et sociaux. L’injection de monnaie sans contrepartie est pensée comme un moyen de se libérer de ces problèmes, en faisant reposer le financement sur l’émission de monnaie par la banque centrale, et non pas sur le marché. Cependant, il faut rappeler que celle-ci serait fongible avec le reste de la masse monétaire et, qu’une fois en circulation, elle retomberait dans le système bancaire (cf. l’analyse bilancielle du Tableau 1). Il ne serait pas possible d’en contrôler l’utilisation. Elle risquerait donc de continuer à alimenter ces pratiques, et à se détourner de ses objectifs initiaux.

Par conséquent, le débat est finalement moins celui de la manière de créer de la monnaie pour financer la transition, que de s’assurer qu’elle soit effectivement allouée à ce financement et qu’elle ne nourrisse pas des activités « brunes ». Il existe, dans le système actuel, de nombreux leviers sur lesquels nous pourrions faire reposer le financement de la transition. L’enjeu est donc plutôt de changer les incitations des différents acteurs, afin de diriger leurs capacités de financement vers des investissements productifs permettant de remplir nos objectifs de transition. Cela peut être réalisé grâce à une série d’outils, certains existant déjà, par exemple la réglementation ou les prêts garantis par l’État (voir partie 3.2 pour une présentation plus complète de ces outils).

Par ailleurs, la dette possède une caractéristique avantageuse que la monnaie sans contrepartie n’a pas : une destruction programmée. En effet, la monnaie créée par le crédit est détruite lorsque le crédit parvient à échéance. Elle permet donc de financer des investissements de transition nécessaires, puis d’être détruite une fois son échéance atteinte, sans alimenter de manière permanente la masse monétaire. La dette reste ainsi un outil pertinent pour financer la transition, et on peut réfléchir à des manières de répondre à certaines de ses limites. S’il est intéressant de pouvoir profiter de la forte capacité de financement du secteur financier privé, on peut aussi vouloir renforcer le rôle de la puissance publique dans le financement de la transition en régulant dans certaines conditions l’investissement privé ou en promouvant l’investissement public (par exemple, grâce aux banques publiques d’investissement). Il n’apparaît donc pas absolument nécessaire de se tourner vers la monnaie sans contrepartie, qui risquerait d’affecter la crédibilité de la banque centrale, notamment si l’inflation augmente, comme nous le montrons dans la partie qui suit.

2. Création monétaire de la banque centrale : quels risques ?

Les raisonnements précédents montrent que ces propositions sont problématiques quand l’inflation augmente. Dans cette partie, nous explicitons le risque principal lié à cette hausse de l’inflation : l’activation de boucles de rétroaction et les changements de régime, qui sont difficilement prédictibles. Dans cette situation, les techniques de stérilisation qui permettraient de « boucher » le trou dans le bilan sont difficilement applicables.

2.1. Boucles de rétroaction et changement de régime

La création de monnaie sans contrepartie peut alimenter des bulles spéculatives et entretenir des phénomènes d’inflation. Non seulement l’inflation annihilerait les effets de la création monétaire, mais en plus, la hausse des prix n’étant pas un phénomène linéaire, on risquerait de basculer dans des régimes inflationnistes difficilement contrôlables. Cela rendrait les investissements de transition à réaliser encore plus onéreux, et inciterait à toujours plus de création monétaire.

L’inflation faible de ces dernières décennies s’expliquait par la capacité de l’offre globale de répondre aux évolutions de la demande en raison de facteurs structurels, par exemple une forte intégration économique internationale et des progrès technologiques. Cependant, alors que la productivité a baissé, et que nous sommes confrontés à de nouveaux défis géopolitiques, climatiques et démographiques, nous risquons de nous diriger vers une période caractérisée par une grande incertitude et une importante volatilité des prix (Carstens 2022 ; Ahir, Bloom, Furceri 2023). Le retour de l’inflation rendrait difficilement compatible le recours à la monnaie comme outil de financement, qui peut se justifier dans un contexte de stagnation séculaire, mais peut amplifier les chocs inflationnistes dans un régime de plus grande volatilité.

Par ailleurs, dans un contexte d’aplatissement de la courbe de Phillips, l’inflation serait maintenant passée à une forme non accélérationniste, c’est-à-dire qu’elle serait dépendante d’anticipations futures (Blanchard et al. 2015). Les anticipations d’inflation peuvent donc précipiter la hausse des prix, et l’ancrage des anticipations est donc nécessaire pour conserver leur stabilité. Or, l’injection de monnaie sans contrepartie pourrait mener les agents économiques à anticiper une hausse de l’inflation. Comme nous l’avons évoqué dans la partie 1.1, cela pourrait affecter la crédibilité de la banque centrale et sa capacité à remplir son mandat de stabilisation des prix. Si la banque centrale, fragilisée, n’est pas en mesure d’assurer une politique monétaire efficace permettant le maintien des signaux économiques, l’économie pourrait faire face à un risque accru de désancrage des anticipations d’inflation (Reis 2021).

La stratégie qui consisterait à tolérer une inflation plus élevée pour satisfaire un objectif primordial, le financement monétaire de la transition, est risquée. Le problème est tout d’abord que, au-delà même de l’introduction des outils, la hausse des prix n’est pas un phénomène linéaire. Il existe des effets de seuils, au-delà desquels des boucles de rétroaction pourraient s’enclencher[10], et les logiques économiques ne sont plus les mêmes en raison de la hausse des anticipations (BIS 2022). Le niveau d’attention porté par la population à l’inflation n’est pas constant, il dépendrait du niveau d’inflation. À partir d’un seuil autour de 2,5 %, l’attention à l’inflation augmente fortement et croît à mesure que l’inflation augmente (Hubert 2024).

En plus, ces outils de financement pourraient favoriser et exacerber ces changements de régime. Une augmentation initiale de l’inflation liée à détérioration de crédibilité, encore davantage érodée par les pertes liées à la hausse de la rémunération des réserves (voir partie 1), pourrait précipiter une hausse non linéaire des prix. Dans ces situations de décrochage, les autorités pourraient se retrouver à brusquement durcir leur politique monétaire et budgétaire, menant à une récession, comme ce fut le cas aux États-Unis à la fin des années 1960 (voir Blanchard et al. 2015).

Existe-t-il des techniques pour empêcher l’activation de ces boucles qui permettraient d’éviter les effets néfastes de ces outils de financement ?

2.2. Une solution, la stérilisation ?

Les propositions de création monétaire ne peuvent être crédibles que si elles vont de pair avec des mécanismes qui peuvent être mobilisés pour reboucher le « trou » dans le bilan, autrement dit pour « stériliser » ou « ponctionner » les liquidités créées si la matérialisation des risques inflationnistes devenait plus probable.

Historiquement, la France a d’ailleurs fait appel à des mécanismes de création monétaire pendant les phases d’accroissement des besoins de financement public, mais en pensant en même temps la stérilisation des liquidités créées. La doctrine « circuitiste », qui prônait une démultiplication des outils de financement public – une grande partie se faisant hors marché – a été officiellement adoptée en 1939, puis maintenue, et même renforcée après la Deuxième Guerre mondiale pour financer la Reconstruction puis le modèle planiste qui accordait une grande place à l’investissement public[11]. Cependant, elle est allée de pair avec la mise en place d’autres mécanismes pour « stériliser », « aspirer » ou encore « éponger » les liquidités créées[12]. Il existait également de nombreux garde-fous institutionnels à la création monétaire et les montants n’étaient pas sans limites. Par ailleurs, dans ce système complexe, les outils de financement public étaient hiérarchisés, et les avances de la Banque de France à l’État étaient considérées comme un dernier recours et un signe que le circuit de financement se « fermait » mal.

Il existe plusieurs mécanismes de stérilisation de la monnaie. On peut distinguer les mesures de stérilisation monétaire, qui agissent sur le bilan de la banque centrale, et les mesures fiscales, basées sur des prélèvements obligatoires permettant de ponctionner des excès de liquidités. Dans tous les cas, les mesures de stérilisation entraînent une destruction monétaire, et un coût porté par certains acteurs selon le type de mesure choisie (voir Annexe).

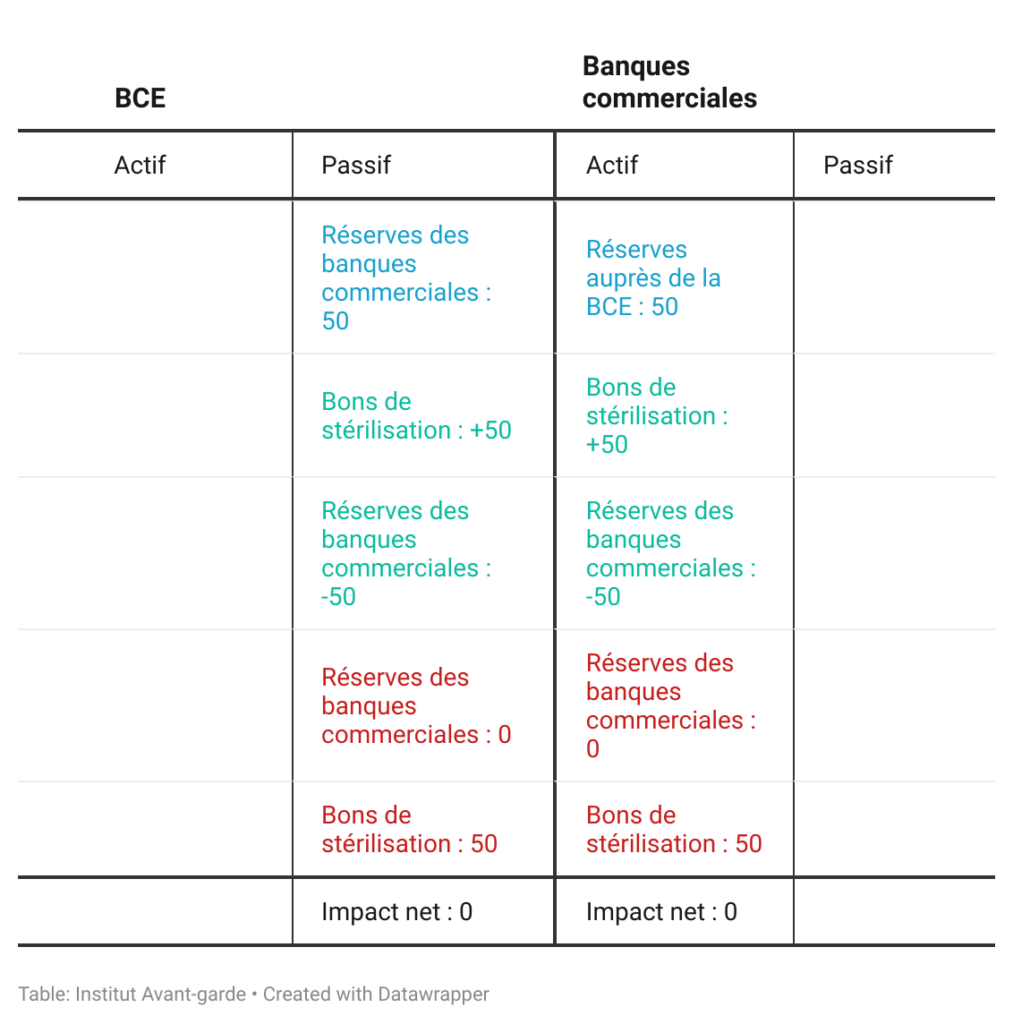

Prenons ici l’exemple d’un mécanisme de stérilisation monétaire par émission de bons de stérilisation. La banque centrale émet des bons. Ils permettent de transformer la composition de son passif en diminuant les réserves liquides, rémunérées à taux variable, et en les transformant en dette à moyen terme à taux fixe[13] (voir Tableau 2).

Tableau 2 – Mécanisme de stérilisation monétaire par émission de bons de stérilisation

Cependant, en pratique, l’exécution d’une mesure de stérilisation par émission de bons implique une crédibilité forte de la banque centrale, lui permettant d’émettre des obligations à taux faibles et à maturités longues, et ainsi de geler pendant un temps la rémunération de son passif à ces taux faibles. Une fois l’inflation matérialisée, les taux augmentent, ceux des réserves, mais également ceux des bons de stérilisation. Dans cette situation, la banque centrale ne pourra donc « geler » la rémunération de son passif à des taux inférieurs aux taux de rémunération des réserves (ce qui est tout l’intérêt du mécanisme de stérilisation) que si elle contraint les banques à acquérir ces obligations – par répression financière. Cette technique ne peut donc être appliquée que préventivement, tant que les taux de ces bons ne dépassent pas les taux de rémunérations des réserves.

Comme nous le montrons en annexe, les différentes mesures de stérilisation impliquent toujours en définitive un coût porté par différents acteurs. Or, le choix de la répartition de cette charge est, lors de la création des outils de financement monétaires, moins transparente que des outils classiques de financement.

Pour conclure, il paraît impératif de tenir ensemble deux objectifs : financer la transition et maintenir la stabilité des prix quand on considère l’introduction de nouveaux outils de financement. En effet, tolérer des régimes d’inflation élevés pourrait rendre nul, voir empirer les effets de création monétaire. Cela suppose également d’étudier avec attention ses effets redistributifs et son potentiel impact sur chacune des institutions, ainsi que ceux des mécanismes de monétaire qui devraient lui être associés.

3. Une approche et des outils alternatifs

Nous avons mis en avant certaines limites du financement de la transition par création monétaire, mais nous ne sommes pas opposés au développement de nouveaux outils de financement qui permettraient de répondre au défi urgent de la transition écologique. Nous souhaitons privilégier une approche systémique du financement de la transition, et nous esquissons de premières propositions d’outils pour atteindre nos objectifs de financement. Ce travail fera l’objet d’une fresque sur notre site, qui regroupera l’ensemble de nos propositions et de nos travaux à venir sur le sujet.

3.1. La nécessité d’une approche systémique

Les outils de financement public ne doivent pas être appréhendés de manière isolée, mais il faut comprendre leurs effets sur l’ensemble de l’architecture institutionnelle, ainsi que sur le fonctionnement des autres outils de financement. En substance, il faut développer une vision systémique des outils de financement public.

Certaines propositions sont présentées comme un chamboulement de notre conception du financement public. Elles impliquent une révision du Traité de fonctionnement de l’Union européenne (TFUE), dont le processus de révision est long et complexe et pourrait reposer sur la ratification à l’unanimité des États membres. D’autres sont présentées comme ne nécessitant pas de réviser les traités[14]. Il existe en effet une marge de manœuvre importante au sein du cadre réglementaire actuel, qui a déjà permis une évolution de la conception de la gestion de la dette publique. Certaines évolutions récentes en témoignent : les différents programmes d’assouplissement quantitatif depuis 2009 ont été menés sans réforme législative. Cependant, une tendance à la rigidité des pratiques persiste dans l’Union européenne, notamment lorsqu’elles sont suspectées de toucher à l’indépendance de la banque centrale (Diessner 2023). Garantir la crédibilité de la banque centrale, son indépendance vis-à-vis des autorités budgétaires et assurer son mandat de stabilité des prix semblent être des objectifs intangibles pour les banquiers centraux, ce qui crée des tensions liées aux nouvelles pratiques[15]. On peut donc questionner la possibilité de mettre en place des mesures d’émission de monnaie sans contrepartie dans le cadre institutionnel actuel, qui a déjà du mal à reconnaître et à clarifier le rôle de l’assouplissement quantitatif dans l’évitement des crises souveraines. L’explicitation et l’encadrement des politiques monétaires non-conventionnelles pourraient donc être un premier objectif avant l’introduction de nouveaux outils.

Ensuite, nous avons montré que l’utilisation de ces outils impliquerait des effets redistributifs, dont les coûts devront en définitive être portés par certains acteurs au sein du système monétaire. La banque centrale, en premier lieu, devra accuser des pertes. Si la banque centrale ne peut prendre elle-même en charge ces coûts, elle risque de les faire reposer sur d’autres acteurs, notamment l’État (cf. partie 1.1). Pour ce dernier, cela pourrait entraîner des coûts importants, et pourrait donc même être contre-productif dans son effort d’investissement pour la transition écologique. Cela pourrait également mener à des conflits d’ordre politique entre autorités budgétaires et monétaires, comme en a récemment fait l’expérience la Hongrie. Des tensions s’y sont en effet fait ressentir ces deux dernières années, entre le gouvernement et la Banque Nationale hongroise, à cause du poids budgétaire que représente la recapitalisation de la Banque, et alors qu’elle enregistre d’importantes pertes[16]. La répartition de la charge des mécanismes de stérilisation monétaire qui viendraient contrebalancer les effets de cette création monétaire est une question essentielle, pourtant trop peu posée par les tenants du financement par la création monétaire.

Les propositions de financement de la transition par création monétaire occultent souvent les pertes et les coûts qu’elle implique. Au lieu de les ignorer, il vaudrait mieux imaginer des critères pour définir une répartition transparente des efforts et des coûts. Pour définir une stratégie de financement de la transition, nous pourrions dans un premier temps développer une analyse de la capacité d’expansion des bilans des différents acteurs économiques au sein du système monétaire, à partir de leur capacité à prendre en charge le financement et les risques liés aux investissements de transition. Cette marge de manœuvre peut varier entre types d’acteurs et entre pays (par exemple, voir notre note sur l’endettement privé).

Il faut ainsi développer une nouvelle approche au financement de la transition, basée sur deux principes clés (Murau 2023) :

- Une vision systémique, pour tirer parti de la diversité d’acteurs et d’instruments, s’appuyer sur leur différente capacité de financement, tout en répartissant les bénéfices et les coûts ;

- Une approche procédurale, c’est-à-dire penser par étape l’expansion des bilans pour financer et leur contraction une fois les objectifs atteints.

3.2. Quels outils alternatifs ?

Cette partie offre un panorama des types alternatifs qui pourraient être envisagés. Ils feront l’objet d’analyses plus détaillées dans de futures notes de l’Institut.

En définitive, les nouveaux outils posent la question suivante : quel serait l’avantage de créer de la monnaie, puis de la stériliser – ce qui, comme nous l’avons vu, peut s’avérer plus complexe dans la pratique – par rapport à des méthodes de financement « directes » (comme la taxation des entreprises brunes ou la redirection de l’épargne) ? Implicitement, ces outils inversent en réalité les objectifs limitation de l’inflation / financement. Dans le système actuel, on considère que l’excès de création monétaire peut être inflationniste, et donc on cherche des ressources dans l’épargne déjà existante, ce qui peut poser des problèmes lorsque les investisseurs ne sont pas disposés à prêter. Avec la création d’outils « monétaires », on ne demande plus leur avis aux investisseurs, on crée d’abord de la monnaie pour financer et on se pose dans un second temps la question de l’inflation et du partage du coût.

Pour toutes ces raisons – difficulté de réformer en profondeur le système monétaire européen, risques posés par le fait de développer des outils de financement monétaire qui peuvent favoriser les changements de régimes inflationnistes et manque de transparence sur le partage de la facture – nous considérons que la mise en place de ces outils ne doit pas être une priorité. Par ailleurs, il existe des marges de manœuvre importantes pour améliorer ou décliner certains de nos outils déjà existants. Dans un contexte où l’épargne européenne atteint des sommets historiques – 14 % en fin 2023, après avoir culminé à 25 % en 2020[17] – il existe déjà de nombreux leviers sur lesquels jouer pour mobiliser les capacités de financement de différents acteurs.

3.2.1. Clarifier les évolutions de la BCE vers des politiques monétaires non-conventionnelles

La banque centrale a déjà joué un rôle déterminant dans le financement public en mettant en place des politiques non conventionnelles et en flexibilisant son rôle au cours des années. Par exemple, les Pandemic emergency purchase programme (PEPP) ont donné à la BCE une plus grande flexibilité : elle pouvait dévier des clés de capital pays pour effectuer ses achats. Par ailleurs, le Transmission Protection Instrument (TPI) annoncé en juillet 2022, destiné à lutter contre « les risques de fragmentation » de la zone euro dans un contexte de remontée des taux, permet d’acheter spécifiquement les actifs de pays vulnérables. Ces outils pourraient être utilisés de manière bien ciblée, notamment pour éviter que les pays plus fragiles se retrouvent dans une situation où ils sont incapables de financer la transition. Ce ciblage pourrait être relié à la mise en place de « règles vertes européennes », complémentaires aux règles budgétaires (voir notre tribune sur le sujet).

La BCE pourrait donc jouer un rôle prépondérant dans le financement de la transition. Un problème cependant se pose encore : la position ambiguë et informelle de la banque centrale concernant le financement public, au nom de l’interdiction qui lui est faite de financer la dette des pays de la zone Euro. Il faudrait au contraire officialiser cette évolution, en clarifiant et formalisant les conditions de l’achat d’obligations par la banque centrale (Van’t Klooster 2023 ; lire aussi notre article sur le sujet). Cela permettrait une meilleure coordination des politiques monétaires et budgétaires en Europe, et une plus grande transparence autour des activités de la banque centrale. Elle s’en trouverait ainsi renforcée, plutôt que fragilisée par l’émission d’une monnaie sans dette.

3.2.2. Développer des outils avec une différenciation des taux « verts » et « bruns »

Par ailleurs, certains outils déjà existants comme les TLTRO[18] pourraient être adaptés pour permettre le financement de la transition sur le principe de taux dédoublés, en différenciant des taux « bruns » et « verts » (voir à ce sujet notre note ainsi que van’t Klooster, van Tilburg 2020, ou Couppey-Soubeyran 2021). Van’t Klooster et Van Tilburg estimaient à 1 200 milliards d’euros le volume potentiel éligible aux TLTRO vertes (2020). Christine Lagarde a elle-même a exprimé son soutien à ce type d’outils[19].

Une série de propositions visent également les règles de collatéraux de la banque centrale, qui favorisent pour l’instant, et de manière disproportionnée, les actifs « bruns » et le financement d’activités polluantes. Il s’agirait de créer une taxonomie visant à réduire la quantité d’actifs « bruns » acceptés par la banque centrale en collatéral et ainsi favoriser la détention d’actifs « verts » par les agents financiers (Dafermos et al. 2021 ; McConnell et al. 2022). Le gouverneur actuel de la Banque de France déclarait lui-même qu’il est favorable à « intégrer le risque climatique dans la valeur des actifs » pris en garantie[20].

Des outils monétaires différentiant les taux « verts » et « bruns » auraient l’avantage, par rapport à la seule émission de monnaie sans contrepartie pour financer la transition, de punir et de désinciter les activités brunes, en leur associant un coût de financement plus élevé. Cependant, si la banque centrale était amenée à faire des choix qui engagent des sujets sociétaux, cela devrait aller de pair avec certaines réformes institutionnelles. Nous pouvons évoquer la proposition d’Éric Monnet de créer un Conseil du crédit pour répondre à l’insuffisance de légitimité démocratique des banques centrales (Monnet 2021).

3.2.3. Développer une politique du crédit

Comme nous l’avons souligné, l’un des enjeux principaux est d’orienter les capacités de financement déjà existantes. Le système bancaire et financier privé constitue encore un de nos leviers les plus puissants de financement, et celui-ci pourrait être encadré par des outils de régulation du crédit pour garantir que ces capacités de financement soient en partie affectées au financement d’activités productives nous permettant d’atteindre nos objectifs de transition (Bezemer et al. 2023). Les outils de régulation du crédit ont déjà joué un rôle clé en France après la Deuxième Guerre mondiale (Monnet 2018), et peuvent prendre de nombreuses formes : plafonnement du crédit, incitations (ibid., Bezemer et al. 2023). Nous pourrions aussi penser aux prêts garantis par l’État, sur le modèle de ceux mis en place pendant la crise du Covid, qui peuvent permettre de favoriser l’attribution de crédit en lien avec des objectifs de financement précis. Ceux-ci font l’objet d’une attention accrue de la part des autorités publiques[21].

À la différence des propositions de financement par émission de monnaie fongible, dont l’utilisation devient ensuite difficilement contrôlable, ces politiques modifient les incitations et les usages. De plus, certaines politiques du crédit pourraient permet de répartir plus clairement le coût du financement de la transition entre secteur public et privé, à la différence du financement par création monétaire, qui le ferait d’abord reposer sur un acteur unique, la banque centrale, puis dans un second temps, de manière peu transparente et prévisible, sur une série d’acteurs privés.

3.2.4. Rediriger l’épargne existante

En raison des taux élevés d’épargne en Europe, et plus particulièrement en France, les mesures destinées à rediriger l’épargne vers des financements de transition pourraient être envisagées. Elles font déjà l’objet d’une attention renouvelée depuis quelques années. Par exemple, en France, la loi du 23 octobre 2023 relative à l’industrie verte contenait un nouveau plan d’épargne avenir-climat pour les moins de 21 ans, à la fiscalité avantageuse et destinée à financer des investissements d’avenir. Plutôt que de créer de la nouvelle monnaie, des mesures de redirection de l’épargne permettraient de profiter de financements déjà existants et de les orienter vers des investissements productifs en lien avec nos objectifs de transition sans avoir recours à des mécanismes de stérilisation souvent difficiles à mettre en place.

3.2.5. Renforcer la coordination du policy-mix

Pour atteindre nos objectifs de financement et de transition, il faut faire en sorte que les politiques monétaires et budgétaires s’aident à dégager des marges de manœuvre (Bartsch et al. 2023). Une meilleure coordination de ces politiques permettrait d’améliorer les conditions de financement des acteurs publics, d’éviter les conflits politiques entre autorités monétaires et budgétaires évoqués, et de constituer un filet de sécurité aux institutions dans le cadre de l’expansion de leurs bilans (Bartsch et al. 2023 ; Murau 2023). Cette coordination peut prendre plusieurs formes selon le contexte institutionnel préexistant. Plusieurs outils ont été proposés : inscription de ces pertes en tant « qu’actifs différés », divers filets de sécurité monétaires aux politiques budgétaires pour soutenir des politiques expansionnistes (voir Diessner 2023 ; Bartsch et al. 2023). Plutôt qu’une politique de financement par la création monétaire, qui pourrait finir par mettre en péril l’indépendance de la banque centrale, on peut ainsi se tourner vers des outils permettant une meilleure coordination entre autorités budgétaires et monétaires, évitant les conflits et créant un contexte économique favorable pour mener des politiques de transition.

Conclusion

Le recours à des outils de financement de la transition par création monétaire soulève de trop nombreux problèmes, allant de l’inflation, à l’accumulation de pertes pour la banque centrale en passant par des conflits politiques et institutionnels, pour justifier de se tourner vers eux, ou d’en faire une priorité dans le cadre de nos objectifs de financement. De plus, ils supposeraient de transformer en profondeur nos cadres réglementaires et institutionnels, une tâche particulièrement ardue, alors que les besoins de financement de la transition sont chaque jour plus pressants.

Nous pourrions plutôt nous tourner vers de nouveaux outils, qui permettraient de mobiliser des leviers de financement déjà existants et de les diriger vers les investissements nécessaires à la transition. Nous avons présenté dans cette note des grandes catégories d’outils : certains jouent par exemple sur une différenciation entre taux « verts » et « bruns », d’autres s’appuient sur les évolutions de la banque centrale vers des politiques non conventionnelles, d’autres, encore, favorisent une coopération entre autorités monétaires et budgétaires sans remettre en cause l’indépendance ou la crédibilité de la banque centrale. L’Institut continuera à effectuer des travaux sur ces nouveaux outils.

Enfin, ce qui paraît essentiel est de reconnaître qu’il sera nécessaire de porter un débat transparent et concerté autour du financement de la transition et de la répartition de la facture entre tous les acteurs. C’est une fois cette analyse effectuée que nous pourrons penser les outils de financement les plus adaptés, qui dépendront du partage de la facture sur lequel les acteurs économiques et les autorités politiques se seront entendus. Ce débat devra avoir lieu à l’échelle française, mais également européenne. C’est pourquoi l’Institut Avant-garde souhaiterait porter dans le débat l’enjeu crucial de la répartition de la facture au cours des élections européennes, et proposer des outils qui nous permettront d’atteindre nos objectifs de financement et d’engager une transition vers un modèle économique et social durable.

Clara Leonard, Juliette de Pierrebourg

Une version PDF de cette note est disponible, téléchargez-la ici.

Image : Fernardo Zóbel, Estudio en rojo, 1968, 60 x 60 cm, huile sur toile.

Notes

[1] Lorsque les gouvernements s’appuient sur les banques centrales pour financer le déficit budgétaire sans tenir compte des conséquences inflationnistes.

[2] On parle de « répression financière » pour évoquer la pratique des gouvernements qui consiste à prendre des mesures réglementaires pour orienter l’épargne privée vers ses caisses au détriment des acteurs privés.

[3] Ou avec une contrepartie mais purement comptable et non rémunératrice.

[4] Nous avons choisi de ne pas tenir compte les effets de TVA, qui bénéficieraient également à l’État, et qui ne sont pas non plus explicités dans l’essai.

[5] Il s’agit ici d’une contrepartie comptable, mais pas financière, car elle n’a pas rentabilité financière.

[6] Comptes annuels 2022 de la Banque centrale européenne.

[7] Par exemple, de la même manière que la Réserve Fédérale, les banques centrales européennes pourraient enregistrer des pertes qui ne seraient pas réalisées, puis un « actif différé » (à intérêt nul) qui représenterait les revenus futurs qui doivent être retenus (voir Anderson et al. 2022).

[8] Pour n’en citer qu’un, au début du XVIIIe siècle, la Banque Royale de France émettait de grandes quantités de monnaie pour dynamiser l’économie et accompagner les transformations économiques. La Compagnie du Mississippi, financée par des augmentations de capital permises par de la création monétaire, finit par s’effondrer après un retournement de la confiance et la crédibilité des institutions financières fut durablement compromise.

[9] Voir le communiqué de presse de la Banque nationale tchèque, exprimant son désaccord avec les avis de la BCE.

[10] Boucles prix-salaires, hausse de la consommation à court terme en raison de l’anticipation de hausse des prix, etc.

[11] Ce système a été progressivement démantelé à partir du milieu des années 1960 (voir Lemoine 2016).

[12] Ce vocabulaire était fréquemment utilisé à l’époque.

[13] Ce qui revient à créer un actif pour la Banque qui avait un passif sans contrepartie. La durée de maturité de ces obligations est un aspect crucial à prendre en compte. Les obligations de stérilisation peuvent être émises avec des échéances longues, comme cela a été le cas en Asie en 2010-2011, ce qui se traduit par une réduction de la liquidité sur une période plus étendue (BIS, 2012).

[14] Comme celle de J. Couppey-Soubeyran, P. Delandre et A. Sersiron dans Le Pouvoir de la monnaie.

[15] En 2020, la cour de Karlsruhe (Tribunal constitutionnel fédéral d’Allemagne) tenta de rappeler à l’ordre la BCE en lui demandant de démontrer qu’elle n’avait pas outrepassé les traités européens. Celle-ci estimait qu’elle violait l’article 123 d’interdiction de financement monétaire. La BCE a ainsi dû justifier son programme d’achat d’actifs du secteur public sur les marchés secondaires, le Public Sector Purchase Programme (PSPP). Si celle-ci obtint gain de cause, cet article du TFUE continue à être régulièrement évoqué dans le débat public pour critiquer l’action de la BCE.

[16] Voir Hungary Moves to Shield Budget From Mounting Central Bank Losses et Hungary Seeks to Soften Fiscal Blow from Central Bank Losses

[17] Comme le montre la dernière étude trimestrielle d’Eurostat.

[18] Les Targeted longer-term refinaning operations, ou opérations ciblées de refinancement à long terme, désignent des d’opérations de refinancement qui permettent aux banques d’obtenir un financement bon marché pour les encourager à prêter aux ménages et entreprises. Les propositions de TLTRO visent à inciter les banques à aligner leurs investissements sur la taxonomie des activités vertes selon l’Union européenne.

[19] Voir Lagarde seeks ECB green targeted lending.

[20] Voir Dérèglement climatique : la Banque de France veut réformer les règles du collatéral.

[21] Climat : Bercy débloque 2 milliards d’euros de prêts garantis pour les entreprises.

[22] La durée de maturité de ces obligations est un aspect crucial à prendre en compte. Les obligations de stérilisation peuvent être émises avec des échéances longues, comme cela a été le cas en Asie en 2010-2011, ce qui se traduit par une réduction de la liquidité sur une période plus étendue (BIS, 2012).

Bibliographie

Ahir, H., N. Bloom & D. Furceri. « Global Economic Uncertainty Remains Elevated, Weighing on Growth. » IMF Blog. 26 January 2023.

Archer, D., P. Moser-Boehm. 2013. « Central bank finances. » BIS Papers, no. 71.

Bartsch, E., A. Bénassy-Quéré, G. Corsetti, & X. Debrun. 2023. It’s All in the Mix. How Monetary and Fiscal Policies can Work or Fail Together. Londres : Center for Economic Policy Research Press.

Bank for International Settlements. 2022. BIS Annual Economic Report 2022. Bâle : Banque des règlements internationaux.

Blanchard, O., E. Cerutti, & L. Summers. 2015. « Inflation and Activity—Two Explorations and Their Monetary Policy Implication. » NBER Working Paper, no. 21726.

Buiter, Willem. 2008. « Can Central Banks Go Broke? » CEPR Discussion Papers, no. 6827.

Bunea, D., Karakitsos, P., Merriman, N., & Studener, W. 2016. « Profit distribution and loss coverage rules for central banks. » ECB Occasional Paper.

Carstens, Agustín. « A Story of Tailwinds and Headwinds: Aggregate Supply and Macroeconomic Stabilisation. » Discours présenté au Jackson Hole Economic Symposium, 26 août 2022.

Cincibuch, M., T. Holub, & J. Hurník. 2009. « Central bank losses and economic convergence. » Czech Journal of Economics and Finance, 59(3), 190-215.

Couppey-Soubeyran, J. 2021. « VI/ Les banques centrales s’engagent à passer au vert… clair », in L’économie mondiale 2021, édité par Isabelle Bensidoun et Jézabel Couppey-Soubeyran. Paris : La Découverte.

Couppey-Soubeyran, J., Delandre, P. & Sersiron, A. 2024. Le Pouvoir de la monnaie. Paris : Les Liens qui Libèrent.

Culpepper, P. 2015. « Structural power and political science in the post-crisis era. » Business & Politics, 17(3), 391–409.

Dafe, F., S. Brian Hager, N. Naqvi, et L. Wansleben. 2022. « Introduction: The Structural Power of Finance Meets Financialization. » Politics & Society, 50(4), 523-542.

Dafermos, Y., D. Gabor, M. Nikolaidi, A. Pawloff, & F. van Lerven. 2021. « Greening the Eurosystem Collateral Framework. How to decarbonise the ECB’s monetary policy. » New Economics Foundation.

Diessner, S. 2023. « The political economy of monetary-fiscal coordination: central bank losses and the specter of central bankruptcy in Europe and Japan.” Review of International Political Economy, 1-23.

Fry, M. 1992. « Can a central bank go bust? » The Manchester School, 60(1), 85–98.

Hubert, P. 2024 « L’attention à l’inflation dépend de son niveau. » Banque de France, 24 janvier 2024.

Lemoine, B. 2016. L’ordre de la dette. Enquête sur les infortunes de l’État et la prospérité du marché. Paris : La Découverte.

McConnell, A., B. Yanvoski, & K. Lessmann. 2022. « Central Bank Collateral as a Green Monetary Policy Instrument. » Climate Policy, 22(3), 339-355.

Monnet, É. 2021. La Banque Providence. Démocratiser les banques centrales et la création monétaire. Paris : Seuil.

Monnet, É. 2018. Controlling Credit: Central Banking and the Planned Economy in Postwar France, 1948-1973. Cambridge : Cambridge University Press

Murau, S., A. Haas, & A. Guter-Sandu. 2023. « Monetary architecture and the Green Transition. » Environment and Planning A: Economy and Space.

Perera, A., Ralston, D., & Wickramanayake, J. 2013. « Central bank financial strength and inflation: Is there a robust link? » Journal of Financial Stability, 9(3), 399-414.

Przeworski, A., & M. Wallerstein. 1988. « Structural Dependence of the State on Capital. » American Political Science Review, 82(1), 11–29.

Reis, R. 2015. « Different types of Central Bank insolvency and the central role of seignorage. » NBER Working Paper, no. 21226.

Reis, R. 2021. « Ricardo Reis on Central Bank Swap Lines, Fiscal Sustainability and Outlook for Inflation. » Interviewé par David Beckworth, Mercatus Original Podcasts, 15 Février 2021.

Stella, P. 2005. « Central Bank Financial Strength, Transparency, and Policy Credibility. » IMF Staff Papers, 52(2).

van’t Klooster, J. & R. van Tilburg. 2020. « Targeting a sustainable recovery with Green TLTROs. » Positive Money Europe & Sustainable Finance Lab.

Une Annexe est disponible dans la version PDF de cet article.