Quel est le rapport entre Shein, Hermès et la très sérieuse Agence France Trésor ? Il est a priori ténu. Pourtant, en tant qu’entités économiques, ces structures rencontrent des problèmes très similaires. Elles doivent offrir à des clients inconstants des produits en apparence très similaires à ceux de leurs concurrents. Pour s’en sortir, elles ont alors le choix entre cultiver une base de clients fidèles en s’adaptant à leurs demandes, le sur mesure, ou au contraire chercher à avoir une clientèle plus large, et donc changeante mais économiser en standardisant leurs produits et en étant plus réactif, le prêt-à-porter. Les agence de gestion des dettes souveraines, comme l’AFT, privilégient le sur mesure. Dans le contexte du financement de la transition, nous expliquons dans cet article pourquoi un changement d’approche pourrait s’imposer.

Face à la versatilité des acheteurs, un choix entre le sur mesure et le prêt-à-porter

L’Agence France Trésor (AFT) est le service Étatique chargé de gérer la dette de l’État et ses besoins de trésorerie. Concrètement, cela signifie que c’est l’AFT qui doit trouver des acheteurs pour la dette française sur les marchés financiers. Comme les détaillants de mode, elle doit donc écouler des produits fonctionnellement proches de ceux de ses concurrents (les autres États souverains émettant de la dette) et elle doit se distinguer grâce à une « marque » et aux propriétés des produits qu’elle peut offrir à une base d’acheteurs très diverse (fonds de pension, banques centrales, hedge funds, etc.). Pour un volume de production donné (i.e. un certain niveau de déficit), son objectif est de réduire les coûts d’emprunts (comme les détaillants cherchent à réduire leurs coûts de fabrication) tout en s’assurant de la liquidité de la dette française (comme les détaillants ont pour but d’écouler leurs stocks). Dans les deux cas, il faut se méfier des esprits changeants des acheteurs dont les goûts peuvent évoluer rapidement du tout au tout.

Il y a deux façons d’atteindre cet objectif :

- On peut d’abord faire du sur mesure, et s’adapter aux besoins d’une base fidèle d’acheteurs. L’hypothèse est alors que cette adaptation sera récompensée par des coûts d’emprunt plus faibles et que la stabilité offerte par une clientèle choisie assurera la liquidité de la dette souveraine. C’est la voie choisie par l’AFT, comme le décrivent de façon extensive Copin et Dalbard (2022)[1] dans une plongée éclairante sur la stratégie d’émission de l’agence. Celle-ci se fonde sur la compréhension des préférences des différents investisseurs et sur les meilleurs moyens de s’y adapter, tout en s’attachant de cultiver leur diversité pour s’assurer contre un changement de goût soudain d’une partie d’entre eux.

- On peut aussi faire du prêt-à-porter, et viser une base plus large d’acheteurs en offrant un produit plus standardisé et en s’adaptant à ses propres besoins avant ceux des acheteurs. L’hypothèse est que cela permettra d’être plus opportuniste et de tirer parti des circonstances, par exemple une augmentation imprévue de l’inflation, ou bien de mieux anticiper un changement des taux. C’est notamment une façon de décrire l’approche suivie par le UK Debt Management Office (DMO), qui dans son rapport annuel s’attache à montrer comment sa gestion a permis d’améliorer les performances des bons du Trésor anglais. Le DMO britannique a par exemple longtemps privilégié les émissions de dette avec une maturité beaucoup plus élevée que ses équivalents dans les pays développés et a profité de la baisse des taux après 2009 pour accentuer cette tendance.

Un débat autour des propriétés de la dette

Si cette distinction est avant tout un idéal type, les stratégies de l’AFT et du DMO britannique ne pouvant pas être distinguées aussi nettement, il permet de mettre en lumière un débat sur la gestion de la dette et ses propriétés. Est-ce qu’il faut que les propriétés des dettes émises par les agences de gestion des dettes souveraines répondent aux demandes des acheteurs sur les marchés financiers ou bien aux contraintes macroéconomiques de l’émetteur, c’est-à-dire les États ? Dans le cas du sur mesure, la stabilité des propriétés de la dette est le signe de sa qualité tandis que dans le second, c’est plutôt celui d’une opportunité manquée.

La baisse durable des taux avant 2022 et la vague d’inflation qui a suivi ont donné du grain à moudre aux gestionnaires des dettes souveraines. Fallait-il profiter de la baisse des taux pour augmenter la maturité moyenne des émissions ? Était-il pertinent d’offrir des bons indexés sur l’inflation ? Si l’on privilégie le « sur mesure », l’évolution des propriétés de la dette, par exemple l’émission de bons indexés sur l’inflation, répond aux besoins des acheteurs, et dans ce cas, de se protéger contre le risque d’inflation. Si cette évolution répond à un changement de la demande « structurelle » des acheteurs alors, en moyenne, elle permet de meilleures conditions de financement tout en limitant au mieux les risques de l’émetteur. L’approche « prêt à porter », plus réactive, cherche des gains plus directs en termes de rendement ou bien de limitation des risques de refinancement, par exemple en augmentant la maturité moyenne des bons émis. D’après l’OECD Survey on Central Government Marketable Debt and Borrowing 2023, le gestionnaire anglais a par exemple fortement réduit son utilisation des bons indexés en 2022 et 2023 par rapport à la période 2015-2019 tandis que le gestionnaire français ne l’a pas fait.

Mais sur quelles propriétés les gestionnaires peuvent-ils jouer ?

- On l’a dit, la maturité des émissions d’abord.

- Mais ce n’est pas tout, la nature des taux aussi, ceux-ci peuvent être fixes ou variables, par exemple indexés sur l’inflation. L’AFT propose ainsi des obligations indexées sur l’indice des prix français depuis 1998 à ses clients, et depuis 2001 des obligations indexées sur l’indice des prix hors tabac de la zone euro. Fin février 2024, 11 % de ses encours étaient indexés.

- Ensuite, les obligations peuvent aussi être adossées à des dépenses spécifiques, comme par exemples les OAT vertes qui servent à financer des projets inscrits au budget de l’État et ayant un effet favorable sur l’environnement : atténuation du changement climatique, adaptation aux risques qui y sont liés, préservation de la biodiversité ou lutte contre la pollution.

- Ils peuvent enfin jouer sur l’identité des acheteurs, étranger ou non, mais aussi sur l’accessibilité des bons du trésor sur le marché secondaire et notamment en visant directement les ménages. Qui détient la dette peut jouer un grand rôle sur son exposition à différents types de risque[2] et donc peut être une caractéristique importante sur lesquels les gestionnaires peuvent jouer.

Les deux approches se distinguent dans leur attitude vis-à-vis des investisseurs : les émetteurs doivent-ils prendre la demande comme une donnée (sur mesure) ou bien chercher à l’orienter pour avoir de meilleures conditions de financement (prêt-à-porter). Elles reflètent ainsi souvent un arbitrage entre rendement à court terme et risque à plus long terme : est-il par exemple plus simple d’émettre des bons à 10 ans avec une base d’acheteurs fidèles ou bien à 20 ans avec une base potentiellement plus volatile ?

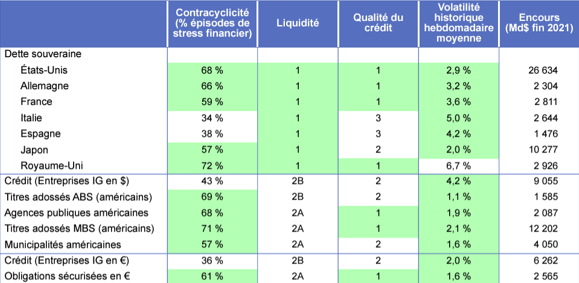

Sûreté ou flexibilité ? Un moment opportun pour diversifier les approches

Là où l’AFT et le DMO britannique se distinguent de Schein ou Hermès, c’est que les dettes souveraines sont l’une des briques essentielles du système financier mondial. Elles sont en effet les principales sources d’actifs sûrs, c’est-à-dire d’actifs pouvant servir de réserve de valeur pour les agents économiques, de garanties dans les transactions entre eux et d’appui pour répondre aux exigences des politiques prudentielles. Blanchard, Leonard et Raguideau-Hannotin (2023)[3] montrent ainsi que les dettes souveraines se distinguent des autres actifs financiers par leur dimension contracyclique, leur relative liquidité, leur grande qualité et leur volatilité faible (voir Tableau 1).

Tableau 1 : Synthèse de la classification des actifs sûrs

Source : Blanchard A., Léonard C. et Raguideau-Hannotin L. (2023), « Le marché des actifs sûrs », Trésor-Éco, n° 331.

Cela permet aux dettes souveraines de bénéficier d’une liquidité et de condition de financement bien meilleures que les actifs similaires, la prime d’actifs sûrs se situant entre 20 et 40 points de base en temps de croisière et pouvant même encore augmenter dans les situations de crise[4]. Cela signifie aussi que les agences de gestion des dettes souveraines font face à une demande qu’elles ne peuvent entièrement satisfaire : lors de l’émission de bons du Trésor à taux fixe (BTF) de l’AFT du 14 avril 2024, le volume demandé a été plus de trois supérieur au volume adjugé. Les agences de gestion des dettes souveraines ont donc peut-être plus de pouvoir de marché qu’elles ne le pensent.

Serait-il temps pour l’AFT, et ses consorts émettant des actifs sûrs, de basculer vers une stratégie plus orientée « prêt-à-porter » ? Tout d’abord, cela semble nécessaire pour faire face à des besoins énormes de financement lié à la transition environnementale et qui s’inscrivent dans le long terme. Les estimations du déficit actuel d’investissements pour atteindre les objectifs de décarbonation s’accordent sur des besoins additionnels significatifs : une fourchette basse autour de 2 à 3% du PIB européen jusqu’en 2050. Une partie de ces besoins pourraient passer par une augmentation des dettes souveraines. Par ailleurs, la conjoncture économique risquant de devenir plus volatile[5], il faut développer une stratégie qui se prémunisse contre ces évolutions conjoncturelles, et donc qui ne peut se permettre d’adopter une stratégie sur mesure davantage adaptée à la période de « grande modération ».

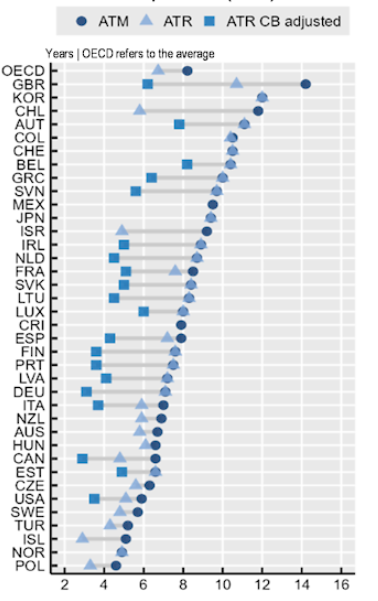

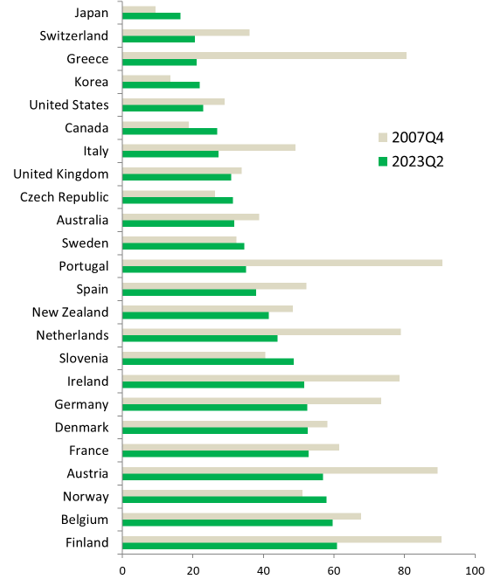

Graphique 1 : les propriétés des dettes internationales

a) Maturité moyenne des émissions par pays

b) Évolution de la détention étrangère de la dette entre 2007 et 2023

Note : Le panel de gauche montre la maturité moyenne des bons du Trésor des pays de l’OCDE (ATM), leur maturité en prenant en compte la structure des taux d’intérêt (ATR) et leur maturité moyenne en dehors de la Banque centrale quand cela est possible. Le panel de droite montre l’évolution de la part de la dette souveraine détenue par des acteurs étrangers entre 2007 et 2023 pour un échantillon de pays. Sources: OCDE (2024), Global Debt Report 2024: Bond Markets in a High-Debt Environment, Éditions OCDE, Paris. IMF Sovereign Debt Investor Base for Advanced Economies.

Conclusion

Le moment est donc opportun pour changer notre stratégie d’émission. Une amélioration, même minime, des coûts d’emprunt des États peut exercer une influence énorme à long terme sur notre capacité à financer la transition. Nous pourrions par exemple chercher à augmenter la maturité moyenne de la dette souveraine et modifier la composition des acheteurs si cela peut nous permettre d’avoir des conditions de financement plus avantageuses et limiter la volatilité de notre dette. La France semble notamment avoir des marges de manœuvre de ce point de vue : de nombreux pays profitent de maturité beaucoup plus élevée sur leur dette (voir Graphique 1.a) et elle fait partie des pays ayant la proportion de détention étrangère la plus élevée et donc plus volatile (voir Graphique 1.b). Encore faut-il en profiter en étant plus réactif ? Nous envisageons de publier prochainement des notes sur les façons de modifier au mieux les propriétés de la dette pour le faire.

Cyprien Batut

Image: Le modèle et le mannequin (Berthe dans le studio), 1873, Giovanni Boldini, huile sur toile.

Notes:

[1]Copin P. et Dalbard J. (2022), « La stratégie d’émission de la dette souveraine française », Trésor-Éco, n° 297.

[2]Fang, X., Hardy, B., & Lewis, K. K. (2023). Who holds sovereign debt and why it matters.

[3]Blanchard A., Léonard C. et Raguideau-Hannotin L. (2023), « Le marché des actifs sûrs », Trésor-Éco, n° 331.

[4]Diamond W. et Van Tassel, P. (2022), « Risk-Free Rates and Convenience Yields Around the World », Federal Reserve Bank of New York Staff Report, n° 1032.

[5]Voir le discours de Agustín Carsten à Jackson Hole en 2022.